この記事を読めば、給料から天引きされている会社員の住民税の計算の仕方を理解できます。

住民税の計算は複雑そうに思われますが、それは本人には関係ない制度がたくさんあるのが原因だと思います。

そこで、本記事では以下の条件を満たすモデルケースを想定し、これに関係のある制度に焦点を当てて説明します。

- 独身または夫婦共働きで、子供なし(扶養家族なし)

- 収入源が会社の給料のみの会社員で、年収は5,505,000円(配偶者の年収は関係なし)

- 社会保険料年間825,600円(個人の意思に関係なく給料から天引き)

- 個人の意思で加入した保険なし(生命保険や地震保険等、自動車保険の加入の有無は関係なし)

- 賃貸住宅に住んでいる

- 政令指定都市に住民票がある

住民税は、都道府県民税と区市町村民税を足し合わせて求めます。

例えば、千葉市にあなたの住民票あれば、勤務先の会社が本人に代わって、千葉県に納めている税金が県民税で、千葉市に納めている税金が市民税に該当し、これを合わせて住民税と呼びます。

住民税の計算はSTEP1からSTEP4を順番に計算すれば求まります。

この計算自体は簡単なので安心してください。

- STEP1:年収から給与所得を求める

- STEP2:給与所得から課税所得を求める

- STEP3:課税所得から所得割額を求める

- STEP4:所得割額から住民税を求める

STEP1:年収から給与所得を求める

年収は前年の1月から12月の給料の合計です。

ここから、給与所得控除と呼ばれる金額を引きます。

残った金額を給与所得と呼びます。給与所得控除が年収で決まるため、給与所得は年収で決まることになります。

計算方法は下表のとおりです。

モデルケースの場合、下表の2行目が該当します。

| 給与収入(額面の年収) | 給与所得 | モデルケース |

|---|---|---|

| 1,800,000円〜3,599,999円 | 計算基準額×0.7ー80,000円 | |

| 3,600,000円〜6,599,999円 | 計算基準額×0.8ー440,000円 | ○ |

| 6,600,000円〜8,499,999円 | 給与収入✕0.9ー1,100,000円 | |

| 8,500,000円〜 | 1,950,000円 |

※計算基準額の求め方

- 年収÷4,000円=商…余り ※電卓で計算する場合、小数点以下の数字を切り捨てれば「商」が求まります。

- 商×4,000円=計算基準額

モデルケースでの給与所得の計算は以下のとおりです。

- 計算基準額を求める

「年収」÷4,000円

=5,505,000円÷4,000円

=1,376.25 → 小数点以下を切り捨てて、1,376

1,376✕4,000円=5,504,000円(計算基準額) - 給与所得を求める

「計算基準額」✕0.8−440,000円

=5,504,000円✕0.8−440,000円

=3,963,200円(給与所得)

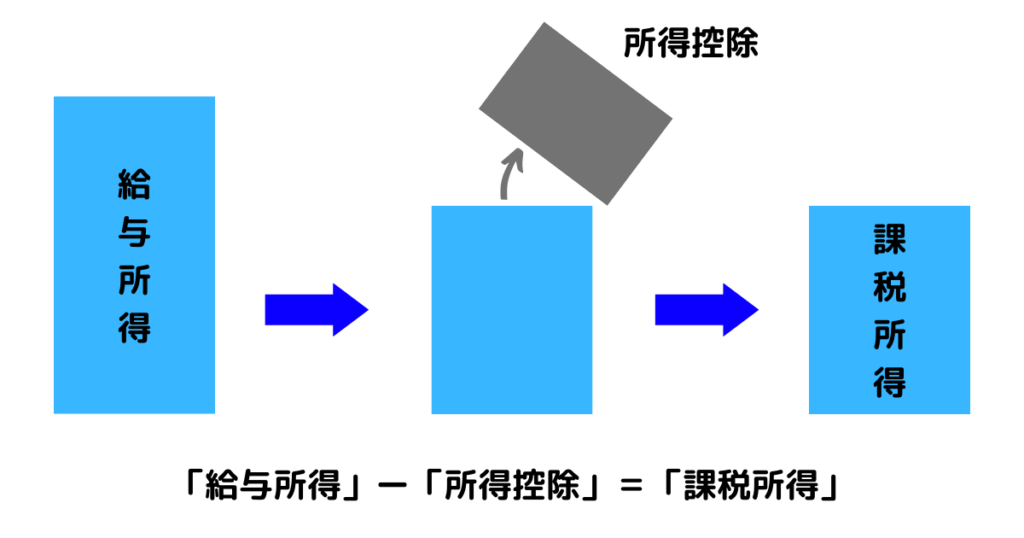

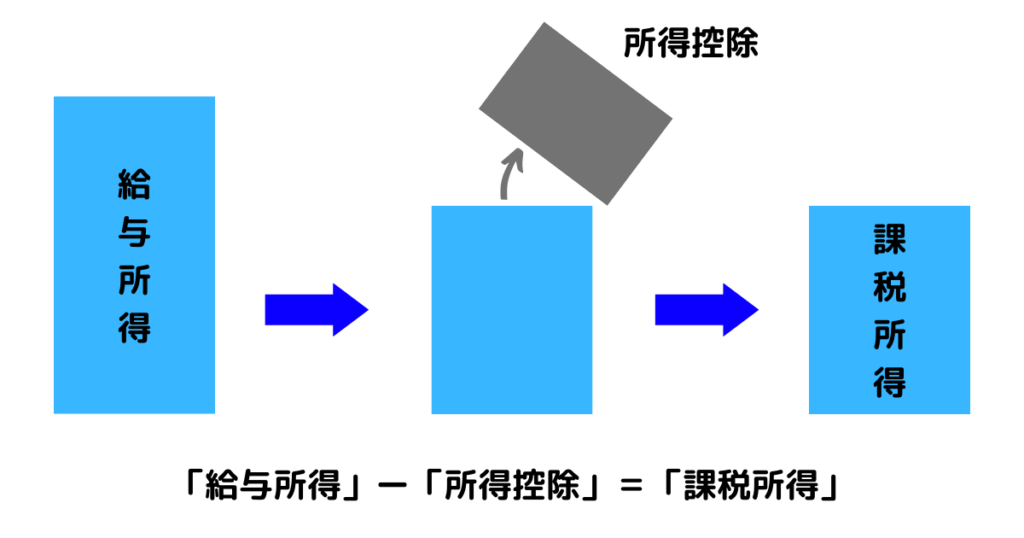

STEP2:給与所得から課税所得を求める

STEP1で求めた給与所得から、所得控除と呼ばれる金額を引きます。

残った金額を課税所得(1,000円未満は切り捨て)と呼びます(課税標準額とも呼びます)。

所得控除は物的控除と人的控除の2種類あり、これら所得控除をたくさん受けられれば(所得控除の金額を大きくできれば)、課税所得が小さくなるので、最終的に住民税を安くできます。

物的控除と人的控除については後掲しますが、先にモデルケースでの課税所得の計算を以下に示しておきます。

- 所得控除(本人に関係する物的控除と人的控除の合計)を求める

「物的控除」+「人的控除」

=825,600円(社会保険料控除)+420,000円(基礎控除)

=1,245,600円(所得控除) - 課税所得を求める

「給与所得」−「所得控除」

3,963,200円−1,245,600円

=2,717,600円(課税所得)

モデルケースの場合、特に本人が意識して何かを調べて申告する必要はありません。

会社に言われるがままに年末調整を行っておけばOKです。

モデルケースの場合で、もし年末調整を忘れた場合は、年度末に確定申告をしないと基礎控除を受けられません。

つまり、住民税が高くなってしまうので注意してください。

物的控除

物的控除の算定範囲は、所得の算定範囲と同じで1月1日~12月31日です。

つまり、この期間内に支払った金額分を根拠に所得控除として給与所得から差し引くことができます。

会社員であれば社会保険にほぼ自動的に加入しているので、知らないうちに社会保険料控除は受けている可能性が高いです。

モデルケースの場合、下表の1行目が該当します。

| 物的控除の種類 | 内容 | モデルケース |

|---|---|---|

| 社会保険料控除 | 健康保険料、国民年金保険料、雇用保険、介護保険料などの支払額 | ○ |

| 小規模企業共済等掛金控除 | 小規模企業共済契約掛金、確定拠出年金加入者掛け金などの支払額 | |

| 生命保険料控除 | 生命保険や個人年金、介護医療保険の支払金額に応じて決定 | |

| 地震保険料控除 | 地震保険料の支払額に応じて決定 | |

| 医療費控除 (または医療費控除の特例) | 医師へ支払った治療費や、医師の処方箋による医薬品の購入費などの支払額に応じて決定 | |

| 雑損控除 | 災害や盗難などに関連したやむを得ない支出の額に応じて決定 |

人的控除

人的控除は前年12月31日の現況によって判定されます。

ただし、その判定の対象となる扶養親族等が前年中にすでに亡くなっている場合は、亡くなられた時の現況によって判断されます。

なお、会社員は基礎控除が受けられます。

モデルケースの場合、下表の1行目が該当します。

| 人的控除の種類 | 内容 | モデルケース |

|---|---|---|

| 基礎控除 | 合計所得2,500万円以下の納税者に認められる控除 (2,400万円以下なら43万円が控除額) | ○ |

| 障害者控除 | 本人または扶養親族が障害者である場合受けられる控除(該当条件による) | |

| 配偶者控除 | 本人と生計を一にする合計所得48万円以下の配偶者がいる場合に受けられる控除(本人の合計所得と配偶者の合計所得による) | |

| 配偶者特別控除 | 本人と生計を一にする合計所得48万円超133万円以下の配偶者がいる場合に受けられる控除(本人の合計所得と配偶者の合計所得による) | |

| 扶養控除 | 本人と生計を一にする合計所得48万円以下の扶養親族がいる場合に受けられる控除(本人の合計所得と扶養親族(配偶者を除く)の合計所得による) | |

| 寡婦・ひとり親控除 | 配偶者がいない方が受けられる可能性のある控除(適用要件による) | |

| 勤労学生控除 | 本人が学生などで給与所得がある場合に受けられる可能性がある控除 |

STEP3:課税所得から課税割額を求める

STEP2で求めた課税所得に税率を掛けます。求めた金額を所得割額と呼びます。

掛ける税率は都道府県民税の算出と区市町村民税の算出で異なります。

モデルケースの場合は千葉市なので、下表の2行目が該当します。

なお、下表の税率は標準税率であり、地方によっては条例により若干税率が変わっている場合があります。

例えば、名古屋市の場合、市民税は7.7%です。

| 都道府県民税 (標準税率) | 区市町村民税 (標準税率) | モデルケース | |

|---|---|---|---|

| 税率 | 4% | 6% | |

| 税率(政令指定市) | 2% | 8% | ○ |

モデルケースでの所得割額の計算は以下のとおりです。

- 県民税に関わる所得割額を求める

「課税所得」✕「税率」

=2,717,600円✕0.02

=54,352円(県民税の所得割額) - 市民税に関わる所得割額を求める

「課税所得」✕「税率」

2,717,600円✕0.08

=217,408円(市民税の所得割額)

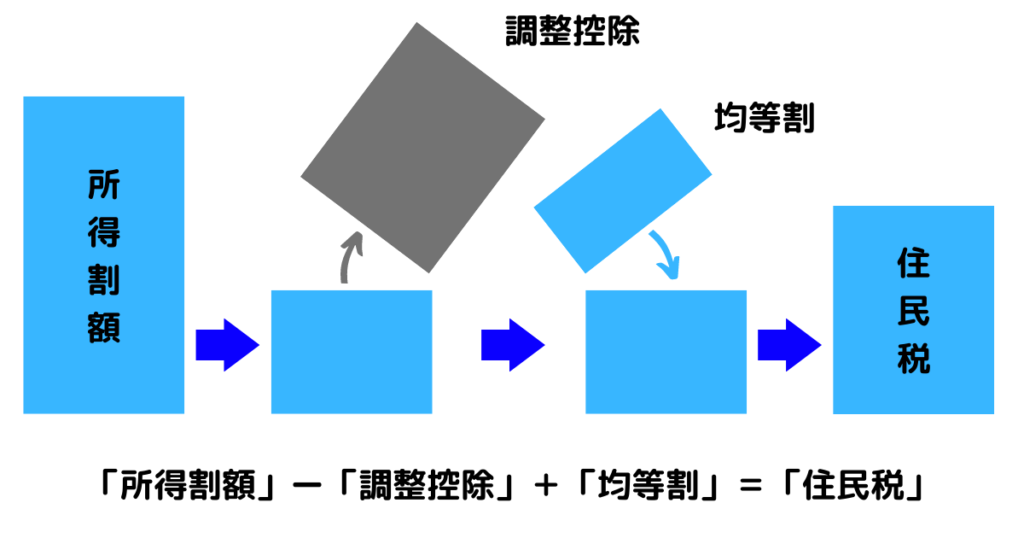

STEP4:所得割額から住民税を求める

STEP3で求めた所得割額から、調整控除と呼ばれる金額を引き、均等割と呼ばれる金額を加えます。

残った金額が住民税になります。

調整控除の詳細は後掲しますが、先にモデルケースでの住民税の計算を以下に示しておきます。

- 住民税と所得税の「人的控除額の差」を足し合わせる

モデルケースの場合、基礎控除のみ受けられ、その基礎控除の差は5万円 - 基礎控除の差が5万円なので、「課税所得額」−200万円を求める

2,717,600円−2,000,000円

=717,600円 - 都道府県民税に関わる調整控除額を求める

(50,000円−717,600円)✕0.01

=−7,176円

→5万円未満なので500円(調整控除額) - 区市町村民税に関わる調整控除額を求める

(50,000円−717,600円)✕0.04

=−28,704円

→5万円未満なので2,000円(調整控除額) - 県民税を求める

「県民税の所得割額」−「調整控除額」+「均等割」

54,352円−500円+1,500円

=55,352円(県民税) - 市民税を求める

「市民税の所得割額」−「調整控除額」+「均等割」

217,408円−2,000円+3,500円

=218,908円(市民税) - 住民税を求める

「県民税」+「市民税」

55,352円+218,908円=274,260円

調整控除額は都道府県民税の算出と区市町村民税の算出で異なり、違いは下表のとおりです。

| 税率(政令指定市) | A | B | 調整控除額 (都道府県民税) | 調整控除額 (区市町村民税) | モデルケース |

|---|---|---|---|---|---|

| 合計課税所得金額 200万円以下 | 住民税と所得税の 「人的控除額の差」の合計 | 合計課税所得金額 | AとBいずれか 少ない金額の1% | AとBいずれか 少ない金額の4% | |

| 合計課税所得金額 200万円超 | 同上 | 合計課税所得金額-200万円 | (A-B)×1% ただし、A-Bが5万円未満の場合は500円 | (A-B)×4% ただし、A-Bが5万円未満の場合は2,000円 | ○ |

人的控除は全部で8種類あり、それぞれの算出方法は下表のとおりです。

| 人的控除の種類 | 内容 | モデルケース |

|---|---|---|

| 基礎控除 | 納税義務者本人の合計所得金額による (2,400万円以下の場合は5万円) | ○ |

| 配偶者控除 | 本人の合計所得金額による | |

| 配偶者 特別控除 | 本人の合計所得と配偶者の合計所得による | |

| 扶養控除 | 適用条件による | |

| 障害者控除 | 適用条件による | |

| 寡婦控除 | 1万円 | |

| ひとり親控除 | 母親の場合は、5万円、父親の場合は1万円 | |

| 勤労学生控除 | 1万円 |

均等割額は下表のとおりです。

地方によっては条例により若干変わっている場合があります。

例えば、愛知県名古屋市の場合、県民税の均等割額は2,000円、市民税の均等割額は3,300円です。

| 対象 | 均等割額 |

|---|---|

| 都道府県民税 | 1,500円 |

| 区市町村民税 | 3,500円 |

以下に参考にしたHPを掲載します。